Catalan family companies with high growth during the crisis period

Universitat de Vic-Universitat Central de Catalunya (Spain)

Received July, 2016

Accepted August, 2016

Abstract

Purpose: This study aims to analyze the financial and economic health of the Catalan family companies with high growth during the crisis period (2008-2013), as an engine of job creation and economic development of the territory, identifying the economic and financial characteristics.

Design/methodology: The data used comes from the financial statements of the high growth Catalan companies during the crisis period of 2008-2013, in particular it collects a sample of the 140 high growth Catalan companies where a 70% of them are family businesses, there is a financial and economic analysis using descriptive statistics of these family businesses with a regression model to achieve results and conclusions.

Findings: During the 2008-2013 crisis, Catalan family companies with high growth that are mostly small businesses have a good economic and financial health, with moderate innovation and a great potential for survival.

Research limitations/implications: It would be convenient to make the same study in similar territories where most of the companies are family businesses, in order to compare the financial and economic analysis, valuing the impact of these companies in the business.

Practical implications: It allows valuing the projection of these kinds of family companies, mostly in Catalonia, in a financial and economic level, identifying if they have a proper financial strategy.

Social implications: The results show that these companies have great financial and economic health and have a better response during a crisis period.

Originality/value: The study shows that family businesses have moderate indebtedness and acceptable rendibility in the crisis period, although, since they are small businesses the lack of innovation and patents can lead to future problems.

Keywords: Family businesses, Short term financial analysis, Long term financial analysis, Economic analysis, Analysis of the statement of changes in equity, Analysis of the state of cash flows

Jel Codes: M41

1. Introduction

During 2008 and 2013 Catalan businesses showed difficulties to grow. Not a very large number of companies grew at a quick pace, and those who did, created most of the employment and economic development, these companies are more dynamic and are considered high-growth businesses and a 70% of them are family businesses. The investigation analysed the economic and financial health of these companies during the crisis period of 2008-2013, identifying the most relevant characteristics.

Firstly, the study presents the economic and financial analysis of high-growth Catalan companies during the period of 2008-2013 which are family companies, we have to keep in mind that the financial data has been obtained through SABI, most of the companies are active trade companies that experimented an increasement of sales each year of a 10%, economic profitability of a 5% and financial profitability of a 2% during the crisis period (Amat, Fontrodona, Hernandez & Stoyanova, 2010).

The economic and financial analysis of these companies is conducted through the interpretation of financial and descriptive statistics indicators obtained from the accountable states to do the conventional analysis of the financial states (with a modelling financial profitability) and the analysis of the statement of changes in equity and cash flow statement during the period analysed in order to get results and conclusions that allow to define the business situation of the ones that grow the most in this difficult period, most of them are family companies. The research is structured in four different parts, the analysis of the short-term financial situation (pointing the treasury directly linked with the cash flow state) the analysis of the long term financial situation, the economic analysis and the equity analysis, to get a diagnosis of the long-term financial situation, the economic analysis and the equity analysis, to get to a diagnosis of the economic and financial health of these companies. Keeping in mind that innovation and internationalization of these businesses plays a big part on the employment level and competitiveness, the investigation also refers to these specific differences. Specifically, the investigation aims to explore the reasons of growth of these Catalan family businesses, according to the operation and exportation of new business opportunities (Ardichvili, Cardozo & Ray, 2003; Shane & Venkataram, 2000; Venkataram, 1997) to obtain competitive advantage and keep the growth. Previous investigations show that the discovery of these opportunities is positively related to the growth and the performance of the company (Puhakka, 2007). This point has a special importance in case of family companies that search a continuity of the company through generational change. The owners are aware that the survival of their businesses depends on the capacity to use new opportunities and improve their current behavior (Ward, 1987).

Regarding innovation, during the analysed period we see that most of these family companies don’t have a lot of patents only medium-sized companies (10%) of the sample have registered patents. This is usual in family companies, which usually don’t have an innovative orientation (Daily & Dollinger, 1991), that effects the rendibility and growth of these companies (Cho & Pucik, 2005; Stenholm, 2011; Subramanian & Nilakanta, 1996; Swierczek & Ha, 2003). However, some studies show that family companies see innovation in a different way than non-familiar businesses (McCann, Leon-Guerrero & Haley, 2001). The potential of family companies consists in a quick decision making process and great flexibility to adapt to the environment changes (Miller & Le Breton-Miller, 2005; Naldi, Nordqvist, Sjöberg & Wiklund, 2007).

We have to keep in mind that high growth family businesses, during the crisis period of 2008-2013 have not been deeply studied in an economic and financial perspective, so this is what we did in this study. The growth of these companies can be seen as an answer of the organization of internal and external factors (Chan, Bhargava & Street, 2006) which are in tune with the proper economic and financial health. It is important to point out, that family companies posses the patient capital needed in the financial rendibility (De Visscher, Aronoff & Ward, 1995) with the will to invest long-term, more than getting benefits on a short-term (Dreux, 1990), without continuity in the future. One of the keys to success of these companies is the continuous growth, to ensure the generational change of the family company (Stenholm, 2011), for this reason we need to watch for the economic and financial health of these companies. So the aim of this study is to analyse the economic and financial health of these businesses, since the Catalan business fabric is mostly made of family companies and we need to identify the fundamental financial indicators of the crisis period of 2008-2013.

The methodology used collects the accountable and financial data through the SABI data base from a sample of 140 high-growth Catalan companies from which a 70% are family companies. The usual percentage on previous investigations on Catalan territory (Amat, 1998), Spanish (De Aguilar, 1998; Gallo, 2006) and even international, on Duman (1992) and Kets de Vries (1993), we highlight that from the 18 million of businesses of the United States about an 80% and a 90% are family companies. Subsequently the proper financial and descriptive statistics indicators are calculated to present the conventional analysis of the financial states, adding a specific analysis of the states of changes in equity and the cash flow state during the period under study with the aim to get to some results and conclusions that will allow us to identify the main economic and financial traits.

Once the literature of the economic and financial analysis of high-growth companies is reviewed and contrasted with family companies, the research is structured in 4 different parts: the analysis of the short term financial situation (pointing out the treasury directly related with the cash flow state) the analysis of the long-term financial situation, and the economic analysis (with a regression model) and the patrimonial analysis.

The short-term financial analysis allows to value the capacity of this companies to deal with short term payment obligations and is related to the cash flow state analysis. The long-term financial situation will allow to measure the capacity of these companies to deal with long-term debt. The economic or the results analysis will allow to understand how these results were produced identifying the reasons that produced the economic situation during the period under study, using the regression model. The patrimonial analysis will allow to identify If the companies are capitalised offering more guarantees to third parties directly related with the companies. And the treasury analysis will allow to see If there has been a good payment and collecting policy.

Finally, in the conclusions there’s a diagnosis of the economic and financial situation of 2008-2013 of the high-growth Catalan family companies.

2. Literature Review

High growth companies worry a lot of different economic agents since they create employment and ease the economic development (Nightingale & Coad, 2014). In the academic literature of the last years different investigations have been collected about these kind of companies (Audretsch, Coad & Segarra, 2014; Coad, Daunfeldt, Hölzl, Johansson & Nightingale, 2014; Capasso, Treibich & Verspagen, 2015) and also European organizations were interested (European Comission, 2010). So, even though there are studies about high growth companies, we need to understand better the conditions which can make these companies be created (Coad et al., 2014). Besides, these companies can be mostly found in metropolitan areas (Acs & Mueller, 2008) as it is seen in our study, and governments and some financial politics ease their making (Bravo-Biosca, Criscuolo & Menon, 2013), that is why these companies are studied in our investigation, we include it with the study of family companies since the Catalan industrial fabric has a great weight of the 65%-80% of the Gross Domestic Product, the 59% of the exportation and the 65% of the active population (Amat, 1998), moreover, these companies are prominent in the business fabric of local economies, state economies, national and European as an engine for the economic and social development.

The reality of family companies can differ from the operational process of non familiar companies, showing some specific and unique characteristics (Zahra, 2003; Fernández & Nieto, 2005) that can influence the strategic plan and the development of internationalization strategies (Rogoff & Heck, 2003).

The focus on resources and capacities comes from the need of having a theoretical framework that allows to analyse the competence and the rendibility of family companies. The theory of resources synthesizes and includes a lot of the different approaches and offers a frame that allows to link the background of the company with its current performance (Habbershon & Williams, 1999). In this sense it is considered that companies of this kind are different between them through the idiosyncratic resource, inimitable and intangible for the familiarity, with competitive advantage and better performance in a lot of cases. Each company, defines in its particular way their assets and capacities (Hart & Banbury, 1994) in this line, the provision of intangibles can differ from non familiar companies (Sirmon & Hitt, 2003). There are some authors that have a slightly optimistic vision of familiar companies (Ward, 1997) since they identify familiar companies as entities with a lot of difficulties of growth due to the delay of the necessary change of business management. Some other authors don’t endorse either on their favour (Hoy & Verser, 1994). For the low professionalization that show comparing them to non-familiar companies.

About the internationalization process, family companies are very limited with the investigations focusing resources and capacities (Graves & Thomas, 2006), but the presence of family businesses on outside markets is more usual every time (Koiranen, 2001). Depending on the focus of resources and capacities, the amount of intangible resources from the family company eases the penetration on different outside markets, being one of their competitive advantages (Delgado-Gómez, Ramírez & Espitia, 2004). The knowledge, the experience and the information, in relation with the human resources of the company, outcome as key intangible resources from which the family business has a competitive advantage for the international development (Fuentes-Lombardo, Fernández-Ortiz & Cano-Rubio, 2011). There are some authors (Graves & Thomas, 2006) that outline the lack of professionalization difficulties the success on the internationalization process. The relational resources of family businesses aim to offer a high quality on their products and services to ensure the satisfaction of their clients (Adams, Taschian & Shore, 1996), that ensures they have a good reputation (Tagiuri & Davis, 1996) on the environment where they operate. The interest of keeping good relation with different social agents influences positively on the international growth of the company (Hitt & Ireland, 1985). Moreover, the long term orientation to ensure the generational replacement, encourages their internationalization and contributes to a greater international engagement (Claver, Rienda & Quer, 2009) typical of the time we live in.

3. Characteristics of Catalan family companies on the frame of high growth companies

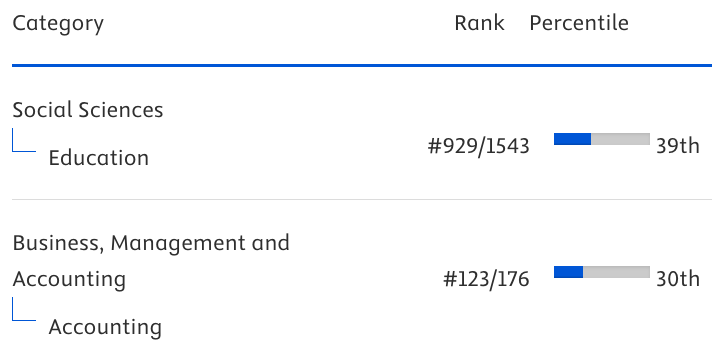

From the 140 high growth Catalan companies of this analysed period 98 are family companies, a 90% of them are limited partnerships and a 10% are a limited companies. If they group on business sectors (according to the classification of Madrid’s stock exchange), the manufacturing of basic materials has a great weight (29%) along with the services to the industry sector (14%) as you can see in Figure 1. We need to outline that the manufacturing sector of basic materials has industrial activities such as: metallurgy, painting, chemical products, wood, paper, plastic, textile, rubber and skins.

Figure 1. Percentage of high growth Catalan family companies by sector

About the location, the regions that have more high-growth familiar companies are: Barcelonès (29%), the Vallès Occidental (13%) and the Baix Llobregat (9%), as it is reflected in Figure 2, in tune with the review of the literature (Acs & Mueller, 2008). The region of the Barcelonès is basically represented by the services to the industry and consumer services. In Vallès Occidental, the most remarkable sectors are in the manufacturing of basic materials, the technological sector and the services to the industry sector. On the contrary, in Baix Llobregat the transports sector and the basic materials sector are the most prominent.

Figure 2. Percentage of high growth family companies by region

About the workers, high-growth Catalan family companies in this period show an average of 12 to 18 workers (Figure 3), meaning, that we can mostly classify them as small companies (up to 50 workers), even though there is a 10% of medium sized companies (between 50-250 workers) which are the ones that have registered patents on this period.

Figure 3. Average of workers in high-growth family companies

4. Analysis and interpretation of the economic and financial situation of high growth Catalan companies

Our study starts with a sample of 140 high growth Catalan companies, from which 98 companies (70%) are family companies, and their financial and economic health is valued. To make an analysis of the economic and financial situation on the 2008-2013 period, the main financial indicators have been calculated using the proper descriptive statistic on high growth Catalan companies.

Specifically, the analysed indicators have been: rolling fund (current asset – current liability); short term solvency (current asset / current liability); indebtness (total debt / net worth and liabilities); quality of the debt (short term debt / total debt); assets rotation (operating revenues/ total assets); financial rendibility (ROE= net result / net worth – net result); economic rendibility (ROA = BAIT / Assets); added value (operating revenues – operating costs) staff productivity (Added value / staff costs).

To make the study, we draw from the analysis of the short term financial situation, we continue with the long term financial analysis and the results analysis, also seeing the equity variation, that comes from the statement of changes in equity and the treasury variations from the cash flow statement.

5. Analysis of the short-term financial situation of high-growth Catalan family companies

The main objective of the analysis of the short term financial situation consists in determining the capacity of high-growth family companies to deal with their short-term payment obligations.

It is confirmed that during the 2008-2013 period, the average of assets of high growth family companies show a balanced economic structure between the non current assets and current assets; regarding the financial structure these are highly capitalised companies and slightly indebted, as you can see in Figure 4.

Figure 4. Structure of assets in high-growth Catalan family companies

The evolution of assets on these six exercises shows a growth of the liabilities of a 77%, a growth of the net worth of the 28% until the 2012 exercise, even though there is a change on the tendency on 2013 and an assets growth of the 36% that is moderated as of 2013 (Figure 5).

Figure 5. Evolution of assets, liabilities and net worth of high growth Catalan family companies

Analysing the rolling fund (current asset minus current liabilities) it is confirmed that the result is positive in every exercise, even though it starts to decrease in the analysed period.

Figure 6. Evolution of the working capital

The short term solvency ratio, that measures the capacity of the company to deal with short term debt. In the period studied it shows a good solvency, even though in the 2013 exercise there is not such a good solvency as it is reflected in Figure 7. This ratio is related with the positive sign of the operational activity of the cash flow state, outlining that companies that show a positive sign can deal with short-term payment obligations, since the operational collecting overpasses the operational payments.

Figure 7. Short-term solvency ratio evolution

Figure 8. Cash flow evolution from operating activities

We have to keep in mind that only a 10% of high growth Catalan family businesses show the cash flow statement (which are the ones that have to present annual statements) with a positive sign, so the companies that represent a 10% have a good short-term solvency, since the operational collection overpass the operational payments (Figure 8). Generally the short term analysis can show that high-growth Catalan family companies, even though the 2013 exercise shows a change in the tendencies that contrasts with future economic exercises.

6. Long-term financial analysis of high-growth Catalan family companies

The long term financial analysis aims to measure the capacity of this companies to deal with long term payment. According to Amat and Perramon (2012) criteria, in this period there is an efficient assets management (the growth of sales overpasses the asset’s), there is a good management of debt (the results increase more than sales) but the financial management is not careful (the debt increases more than assets), the growth is not balanced.

|

Asset management |

Prudent financial management |

Management of spending |

|||

Δ Sales |

Δ Assets |

Δ Assets |

Δ Debts |

Δ Results |

Δ Sales |

|

Growth |

105.338% |

24.540% |

24.540% |

76.812% |

172.408% |

105.338% |

Table 1. Unbalanced growth of the period under study

Following the complete rotation of asset’s analysis, it informs us of the average time on recovering the asset’s value, this companies improve greatly the asset’s recovery on the period under study.

Figure 9. Asset turnover evolution of the period under study

The indebtness is low in this companies (under the 50%) (Figure 8), but is a low quality debt, since short term debt represents between a 70% and an 80% of the whole debt (Figure 10).

Figure 10. Debt evolution of the period under study

Figure 11. Debt quality evolution of the period under study

Therefore, we can say that high growth Catalan family companies are not very much indebted, even though, in the 2013 exercise, debt increase, specially short-term, which creates a bad quality debt (Figure 11). This are companies that have to improve their financial management.

7. Economic analysis

The economic analysis aims to explain how these results have been produced, identifying what triggered the variation in the results on the period under study. A first approximation allows to confirm that revenues and operation costs have increased between a 105% and a 101% (Figures 12 and 13). Financial costs have decreased contrasting with sales (Figure 14).

Figure 12. Evolution of operating revenues

Figure 13. Operation costs evolution

Figure 14. Financial costs evolution

Overall, the net results increases a 172%, a similar way did the global result, encouraging business capitalization until the 2012 exercise.

The added value, as a value of the income generated for the operational activity (operational income minus operational costs) increases on a 137% (Figure 15) and consequently staff productivity (Added value / staff costs) also rises on an 88% during the analysed period (Figure 16).

Figure 15. Added value evolution during the analysed period

Figure 16. Employee productivity analysis

According to the rendibility analysis, financial rendibility (ROE) increases on an 183 % and economic rendibility (ROA) increases on an 80% but always ROE > ROA showing that indebtness does not harm these companies (Figure 17). There is also a change on tendencies on the financial rendibility on exercises 2012 and 2013.

It is remarkable that the sales growth of each of the exercises along with the ROA increase, exercise by exercise, is a great indicator on the survival of this companies in this difficult crisis period studied.

Figure 17. Evolution of ROE and ROA of the period under study

Completing the economic analysis we include an explicative model of the financial rendibility (ROE, as a dependent variable) using independent variables: as net worth, economic rendibility, natural logarithm of the assets, as a variable of the business size, short term solvency and gender (ratio of women on the administration council and total of people of the administration council). We need to keep in mind, that the percentage of employed women on high growth Catalan business has increased constantly during the last years, even though it is still under the 35% (data base: Spanish Innovation in technology Panel PITEC).

Financial rendibility is modelled for the importance of this indicator, as it has been seen on the literature review, and to explain the growth during the crisis period. ROE measures the net revenues generated in relation to the owners investment, and it is intended to know If this independent variables effect this rendibility. The model is made for the 2013 exercise, for the tendency change that is seen on the economic and financial analysis, on this exercise, in order to explain the high financial rendibility.

Model:

ROEi = β0 + βiPN + βiROA+ βi log assets + βisolvency + βigender+ εi

For the 2013 exercise the model (annex) shows a coefficient of determination of the 0.394 and three variables are explicative: economic rendibility (ROA) business size (assets) and short term solvency. Meaning, the net revenues in relation to the owners investment depends on the economic rendibility, the business size, and the short-term liquidity. In the model the net worth variability and the gender on the administration council are not explicative.

8. Changes in equity analysis

After the conventional analysis of the financial statement of high growth familiar Catalan companies during the 2008-2013 period, we add the information that is released of the changes in equity, that allows us to value which has been the global result of this companies, that is to say, the result that has the net result, the income and the cost that are charged on the net worth and the transfers to profits and losses. The change in equity statement apart fro informing of he global result allows us to value the equity variations of the period under study, the reasons that have produced them and the guarantees that offer to this companies on this period.

To compare to the net result and the global result we use the first document of the changes in equity statement, the income statement and the recognised costs (Figure 18). A global result is confirmed and it is very similar to the net result, since there is only one subsidy heading of capital between the net result and the global result for medium sized companies (10% of the sample under study)

Figure 18. Evolution of the net income and the comprehensive income

From the second document of the Statement of changes in equity, it is realesed that equity increases a 28% until the 2012 exercise and after that it decreases a 25% so there is not a lot of changes in capitalisation, but we have to keep in mind that the average value in equity was of the 54% (Figure 4).

Figure 19. Evolution of the net worth

9. Cash flow analysis

The information that we extract from the cash flow analysis shows data from the cash movement and other liquid assets of the period under study, that is to say, it explains the payment and collection effect of these companies, depending if they belong to operational activities investment or financing as you can see in Table 2. In the sample of the study only a 10% of the companies show the cash flow statement (the ones that present regular annual accounts, medium sized companies) therefore, from this sample we can analyse the collection minus the payments, that is to say, cash flow, from operational activities, investments and financing.

Cash flow statement (thousands of euros) |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

A) Cash flows from operating activities |

4,054.33 |

4,527.17 |

5,143.62 |

4,741.13 |

5,559.14 |

9,392.96 |

B) Cash flows from investing activities |

-3,593.90 |

-3,822.00 |

-4,951.60 |

-1,062.45 |

-6,555.77 |

1,767.90 |

C) Cash flows from financial activities |

-501.32 |

-471.05 |

-544.70 |

-3,614.17 |

1,130.49 |

-10,973.91 |

Effect of changes in exchange rate and other changes |

0.01 |

111.84 |

0.59 |

1.47 |

30.54 |

57.93 |

D) Increase (decrease) in cash and cash equivalents |

-40.89 |

234.12 |

-352.69 |

64.51 |

133.86 |

186.95 |

Cash and cash equivalents: opening balance |

459.70 |

377.37 |

824.30 |

471.03 |

542.13 |

817.19 |

Cash and cash equivalents: closing balance |

418.79 |

499.64 |

471.03 |

534.07 |

645.44 |

946.21 |

Table 2. Cash flow analysis (thousands of euros)

From the cash flow analysis of this sample it is deduced that the results are positive comparing them to the operation activities flows, since the collection overpasses the operational payments, hence they can deal with short term payments, specially during the 2013 exercise, regarding investment flow, their negative sign shows that this companies are investing until 2012, but in 2013 there is divestment from this medium sized companies. And finally, the negative flows from financing (except 2012 exercise), show that this companies are able to give back their financing. Moreover, treasury of medium sized companies has oscillated but has improved specially on 2013.

10. Conclusions

From the economic and financial analysis of high growth Catalan family companies during the 2008-2013 period we deduct that small companies have an acceptable short term solvency, even though it gets worse on 2013, on the other hand medium sized companies which represent a 10% of the sample can deal with short term payment during the whole period, as it is showed on the positive operational cash flow analysis. Regarding the long term analysis, it is important to outline the great capitalisation of this companies, a 54% keeps it stable during the analysed period with moderate debt (mostly short term) that does not harm this companies. This companies have a good management of assets and costs but they need a more careful financial management.

On the economic analysis the companies show an added value and a staff productivity improvement, in tune with the net and business result. Consequently, Roe increases during the analysed period and also ROA but always ROE>ROA identifying a debtness that does not harm with moderate financial costs. This companies survive the crisis period with a good financial rendibility that comes from the good performance of their assets and the acceptable short term solvency, specially in medium sized companies. We have to keep in mind that the modelling allows to prove that in 2013 bigger companies ecplain their improvement on financial rendibility, instead they don’t explain ROE or businesses equity or the presence of women on the administration council (even though employed women on this companies has increased but they still don’t overpass the 35%).

Regarding the changes in equity statement, it is deducted that this are capitalised companies from the beginning of the analysed period, that keep the capitalisaton for their results. For medium sized companies (10%) the cash flow statement reflects that they can deal with short-term payment obligations, with fluctuant cash that improves on 2013 and mostly all the credit is returned to the financing entities.

In this genera crisis environment high growth family companies, that are mostly small companies show a good economic and financial health with a great potential for survival, for the sales growth and the economic rendibility also during the period under study. We have to keep in mind that their economic structure is balanced between non current and current assets and the financial structure identifies capitalised companies (with guarantees) and low indebtment.

The study shows that the 70% of high growth family companies are mostly in Barcelonès, Vallès Occidental and Baix Llobregat. Mostly small companies (less than 50 workers) with moderate innovation but high quality in products and services, that provide them with great reputation.

In this period there is an increase of this companies in outside markets (specially medium sized companies) but they need to put more effort on internationalization and innovation, adding tools from the current technological revolution to improve business management and actively bet for immaterial assets. Moreover from a more critical point of view we have to be very careful with the generational shift and in the economic and financial health of this companies, since their survival is key in an economic and social level. Economic politics have to keep in mind that the future of this companies can be an engine on the economic and social development of the land.

It would be convenient to make the same study in other territories where there are mostly family companies, in order to compare the economic and financial analysis of this high growth family companies and to value the most important differences of their economic and financial health. In future investigations we aim to study territories near Catalonia with similar characteristics in order to identify differences in the economic and financial health, innovation and the internationalization process.

References

Acs, Z.J, & Mueller, P. (2008). Employment effects of business dynamics: Mice, gazelles and elephants. Small Business Economics, 30, 85-100. http://dx.doi.org/10.1007/s11187-007-9052-3

Adams, J., Taschian, A., & Shore, T. (1996). Ethics in family and non-family owned firms: An exploratory study. Family Business Review, 9(2). 157-170. http://dx.doi.org/10.1111/j.1741-6248.1996.00157.x

Amat, J.A. (1998). La continuidad de la empresa familiar. Barcelona Ediciones Gestión 2000, S.A.

Amat, O., Fontrodona, J., Hernandez, J.M., & Stoyanova, A. (2010). Les empreses d’alt creixemnt i les gaseles a Catalunya. Generalitat de Catalunya. Departament d’Innovació, Universitats i Empresa.

Amat, O., & Perramon,J. (2012). High-growth cooperatives: Financial profile and key factors for competitiveness. CIREC-España, revista de economía pública, social y cooperativa, 73, 81-98.

Ardichvili, A., Cardozo, R., & Ray, S. (2003). A Theory of Entrepreneurial Opportunity Identification and Development. Journal of Business Venturing, 18(1), 105-123. http://dx.doi.org/10.1016/S0883-9026(01)00068-4

Audretsch, D.B., Coad, A., & Segarra, A. (2014). Firm growth and innovation. Small Business Economics, 43(4), 743-749. http://dx.doi.org/10.1007/s11187-014-9560-x

Bravo-Biosca, A., Criscuolo, C., & Menon, C. (2013). What drives the dynamics of business growth? OECD Science, Technology and Industry Policy Papers, 1. OECD Publishing. http://dx.doi.org/10.1787/5k486qtttq46-en

Capasso, M., Treibich, T., & Verspagen, B. (2015). The medium-term effect of R&D on firm growth, Small Business Economics, 45(1), 39-62. http://dx.doi.org/10.1007/s11187-015-9640-6

Chan, Y. E., Bhargava, N., & Street, C.T. (2006). Having Arrived: The Homogeneity of High-Growth Small Firms. Journal of Small Business Management, 44(3), 426-440. http://dx.doi.org/10.1111/j.1540-627X.2006.00180.x

Cho, H.-J., & Pucik, V. (2005). Relationship between Innovativeness, Quality, Growth, Profitability, and Market Value. Strategic Management Journal, 26(6), 555-575. http://dx.doi.org/10.1002/smj.461

Claver, E., Rienda, L., & Quer, D. (2009). Family firms´ international commitment: The influence of family-related factors. Family Business Review, 22(2), 125-135. http://dx.doi.org/10.1177/0894486508330054

Coad, A., Daunfeldt, S., Hölzl, W., Johansson, D., & Nightingale, P. (2014). High-growth firms: Introduction to the special section. Industrial and Corporate Change, 23 (1), 91-112. http://dx.doi.org/10.1093/icc/dtt052

Daily, C.M., & Dollinger, M.J. (1991). Family Firms Are Different. Review of Business, 12(1-2), 3-5.

De Aguilar, E. (1998). Beneficios fiscales en la Empresa Familiar: Patrimonio y sucesiones. Servicio de Estudios de la Caixa, 13, Barcelona.

Delgado-Gómez, J.M., Ramírez, M., & Espitia, M.A. (2004). Intangible resources as a key factor in the internationalisation of Spanish firms. Journal of Economic Behaviour & Organization, 53(4), 477-494. http://dx.doi.org/10.1016/j.jebo.2002.11.001

De Visscher, F.M., Aronoff, C.F., & Ward, J.L. (1995). Financing transitions: Managing capital and liquidity in the family business. Family Business Leadership. Series. Marietta, GA: Business Owner Resources.

Dreux, D.R. (1990). Financing family business: Alternatives to selling out or going public. Family Business Review, 3(3), 225-243. http://dx.doi.org/10.1111/j.1741-6248.1990.00225.x

Duman, R. (1992). Family firms are different. Entrepreneurship Theory and Practice, 17, 13-21.

European Commission (2010). Europe 2020: A Strategy for Smart, Sustainable and Inclusive Growth: Communication From the Commission. European Commission Publications Office: Brussels, Belgium.

Fernández, Z., & Nieto, M.J. (2005). Internationalization strategy of small and medium-sized family businesses: Some influential factors. Family Business Review, 18(1), 77-89. http://dx.doi.org/10.1111/j.1741-6248.2005.00031.x

Fuentes-Lombardo, G., Fernández-Ortiz, R., & Cano-Rubio, M. (2011). Intangibles en la internacionalización de las bodegas españolas: Percepción directiva y comparada entre empresas familiares y no familiares. Intangible Capital, 7(2), 428-473.

Gallo, M.A. (2006). Why do 100 year-old family businesses get so old?. Family Business Advisor, XV(7), 4.

Graves, C., & Thomas, J. (2006). Internationalization of Australian family businesses: A managerial capabilities perspective. Family Business Review, 19(3), 207-224. http://dx.doi.org/10.1111/j.1741-6248.2006.00066.x

Habbershon, T.G., & Williams, M.L. (1999). A resource- based framework for assessing the strategic advantages of family firms. Family Business Review, 13(1), 1-25. http://dx.doi.org/10.1111/j.1741-6248.1999.00001.x

Hart, S., & Banbury, C. (1994). How strategy-making processes can make a difference. Strategic Management, 15(4), 251-269. http://dx.doi.org/10.1002/smj.4250150402

Hitt, M.A., & Ireland, R.D. (1985). Corporate, distinctive competence, strategy, industry and performance. Strategic Managament Journal, 6, 273-293. http://dx.doi.org/10.1002/smj.4250060307

Hoy, F., & Verser, T. (1994). Emerging business, emerging field: entrepreneurship and the family firm. Entrepreneurship Theory and Practice, 19(1), 9-23.

Kets De Vries, M.F. (1993). The dynamics of family controlled firms: The good and the bad news. Organizational Dynamics, 21(3), 59-71. http://dx.doi.org/10.1016/0090-2616(93)90071-8

Koiranen, M. (2001). Barómetros de empresas familiares. Iniciativa Emprendedora y Empresa Familiar, 29, 16-22.

Mccann, J.E., Leon-Guerrero, A.Y. & Haley, J.D. Jr. (2001). Strategic Goals and Practices of Innovative Family Businesses. Journal of Small Business Management, 39(1), 50-59. http://dx.doi.org/10.1111/0447-2778.00005

Miller, D., & Le Breton-Miller, I. (2005). Managing for the Long Run: Lessons in Competitive Advantage from Great Family Businesses. Boston, MA: Harvard Business School Press.

Naldi, L., Nordqvist, M., Sjöberg, K., & Wiklund, J. (2007). Entrepreneurial Orientation, Risk Taking, and Performance in Family Firms. Family Business Review, 20(1), 33-58. http://dx.doi.org/10.1111/j.1741-6248.2007.00082.x

Nightingale, P., & Coad, A.(2014). Muppets and gazelles: Political and methodological biases in entrepreneurship research. Industrial and Corporate Change, 23(1), 113-143. http://dx.doi.org/10.1093/icc/dtt057

Puhakka, V. (2007). Effects of Opportunity Discovery Strategies of Entrepreneurs on Performance of New Ventures. Journal of Entrepreneurship, 16(1), 19-51. http://dx.doi.org/10.1177/097135570601600102

Rogoff, E.G., & Heck, R.K.Z. (2003). Evolving Research in Entrepreneurship and Family Business: Recognizing Family as the Oxygen that Feeds the Fire of Entrepreneurship. Journal of Business Venturing, 18(5), 559-566. http://dx.doi.org/10.1016/S0883-9026(03)00009-0

Shane, S.A., & Venkataram, S. (2000). The Promise of Entrepreneurship as a Field of Research. Academy of Management Journal, 25(1), 217-226. http://dx.doi.org/10.5465/amr.2000.2791611

Sirmon, D., & Hitt, M. (2003). Managing resources: Linking unique resources, management, and wealth creation in family firms. Entrepreneurship Theory and Practice, 27(4), 339-358. http://dx.doi.org/10.1111/1540-8520.t01-1-00013

Stenholm, P. (2011). Innovative Behavior as a Moderator of Growth Intentions. Journal of Small Business Management, 49(2), 233-251. http://dx.doi.org/10.1111/j.1540-627X.2011.00323.x

Subramanian, A., & Nilakanta, S. (1996). Organizational Innovativeness: Exploring the Relationship between Organizational Determinants of Innovation, Types of Innovations, and Measures of Organizational Performance. International Journal of Management Science, 24(6), 631-647. http://dx.doi.org/10.1016/s0305-0483(96)00031-x

Swierczek, F.W., & Tha, T.T. (2003). Entrepreneurial Orientation, Uncertainty Avoidance and Firm Performance. International Journal of Entrepreneurship and Innovation, 4(1), 46-58. http://dx.doi.org/10.5367/000000003101299393

Tagiuri, R, & Davis, J.A. (1996). Bivalent attributes of the family firm. Family Business Review, 9(2), 199‑208. http://dx.doi.org/10.1111/j.1741-6248.1996.00199.x

Venkataram, S. (1997). The Distinctive Domain of Entrepreneurship Research. In J.A. Katz (Eds.), Advances in Entrepreneurship, Firm Emergences and Growth (pp 119-138). Greenwich, CT: Jai Press.

Ward, J.L. (1987). Keeping the Family Business Healthy: How to Plan for Continuous Growth, Profitability and Family Leadership. San Francisco, CA: Jossey Bass.

Ward, J.L. (1997). Growing the family business: Special challenges and best practices. Family Business Review, 10(4), 323-337. http://dx.doi.org/10.1111/j.1741-6248.1997.00323.x

Zahra, S.A. (2003). International expansion of U.S. manufacturing family businesses: The effect of ownership and involvement. Journal of Business Venturing, 18(4), 495-512. http://dx.doi.org/10.1016/S0883-9026(03)00057-0

Annex: Regression Model

Model:

ROEi = β0 + βiPN + βiROA+ βi log. assets + βisolvency + βigender+ εi

Year 2013:

Model Summary |

||||

Model |

R |

R2 |

R2 adjusted |

Standard Error |

1 |

.628a |

.394 |

.361 |

21.18571% |

|

a. Predictors: (Constant), Gender, Equity, Return on Assets, Solvency, log assets |

||||

Coefficients |

||||||

Model |

Non-standardized coefficients |

Standardized coefficients |

t |

Sig. |

||

B |

Standard Error |

Beta |

||||

1 |

(Constant) |

83.822 |

26.076 |

|

3.214 |

.002 |

(Equity) |

2,512E-7 |

.000 |

.073 |

.757 |

.451 |

|

Return on Assets |

.901 |

.152 |

.535 |

5.939 |

.000 |

|

log assets |

-3.929 |

1.784 |

-.228 |

-2.202 |

.030 |

|

Solvency |

-6.355 |

1.585 |

-.346 |

-4.010 |

.000 |

|

Gender |

-1.247 |

8.325 |

-.012 |

-.150 |

.881 |

|

a. Dependent variable: Return on Equity |

||||||

Títol: Empreses familiars catalanes d'alt creixement en període de crisi

Resum

Objectiu: Aquest estudi pretén analitzar la salut econòmica financera de les empreses familiars catalanes d’alt creixement en el període de crisi 2008-2013, com a motor de creació d’ocupació i desenvolupament econòmic del territori, identificant els trets econòmics i financers que les caracteritzen.

Disseny/metodologia/enfocament: Les dades utilitzades provenen dels estats comptables de les empreses catalanes d’alt creixement en el període 2008-2013, en concret, es recull una mostra de 140 empreses d’alt creixement a Catalunya on un 70% són empreses familiars i es porta a terme l'anàlisi econòmica financera utilitzant l'estadística descriptiva oportuna d’aquestes empreses familiars juntament amb un model de regressió per arribar a uns resultats i conclusions.

Resultats: En l’entorn de crisi generalitzada en el període 2008-2013 les empreses familiars catalanes d’alt creixement, que són majoritàriament petites empreses, presenten una bona salut econòmica financera, amb una moderada innovació i una potencial supervivència.

Limitacions: Seria convenient poder realitzar el mateix estudi en territoris similars, on hi ha majoritàriament empreses familiars, per tal de poder comparar l’anàlisi econòmica financera, valorant la incidència d’aquestes empreses en el teixit empresarial.

Implicacions pràctiques: Permet valorar la projecció d’aquest tipus d’empreses familiars, majoritàries a Catalunya, a nivell econòmic financer, identificant si porten a terme una adequada estratègia financera.

Implicacions socials: Els resultats permeten posar de manifest que aquestes empreses gaudeixen de salut econòmica financera i suporten millor l’entorn de crisi.

Originalitat / Valor afegit: L’estudi identifica que les empreses familiars presenten endeutaments moderats i acceptables rendibilitats en el període de crisi, tot i que, al ser majoritàriament petites empreses no tenen moltes patents i la falta d’innovació pot generar problemes futurs.

Paraules clau: Empreses familiars, Anàlisi financera a curt termini, Anàlisi financera a llarg termini, Anàlisi econòmica, Anàlisi de l'estat de canvis en el patrimoni net, Anàlisi de l'estat de fluxos d'efectiu

Codis JEL: M41

1. Introducció

En el període 2008-2013 les empreses catalanes presenten dificultats per créixer, de manera que poques empreses creixen a un ritme ràpid i les que ho fan generen gran part de la creació d'ocupació i activen el desenvolupament econòmic, aquestes empreses més dinàmiques són d’alt creixement i d’aquestes un 70% es consideren empreses familiars. La investigació analitza la salut econòmica financera d’aquestes empreses en el període de crisi 2008-2013, identificant les característiques més rellevants.

En primer lloc, l'estudi presenta l'anàlisi econòmica financera de les empreses d'alt creixement catalanes en el període 2008-2013 que són empreses familiars, cal tenir present que les dades financeres s’han obtingut de la base de dades SABI i es tracta d’empreses mercantils catalanes actives que experimenten en aquest període creixements de vendes cada any d'un 10% i rendibilitats econòmiques i financeres d'un 5% i un 2% respectivament en l'últim any del període analitzat, empreses que responen a la categorització d'empreses d’alt creixement (Amat, Fontrodona, Hernandez & Stoyanova, 2010).

L'anàlisi econòmica i financera d'aquestes empreses es porta a terme mitjançant la interpretació dels indicadors financers i estadístics descriptius obtinguts dels seus estats comptables per realitzar l'anàlisi convencional dels estats financers (amb una modelització de la rendibilitat financera) i l'anàlisi de l'Estat de canvis en el patrimoni net i l'Estat de fluxos d'efectiu en el període objecte d'estudi; amb la finalitat d'arribar a uns resultats i unes conclusions que permetin definir la situació empresarial de les que més creixen en aquest difícil període, i són empreses familiars. La recerca s'estructura en quatre parts diferenciades: l'anàlisi de la situació financera a curt termini (posant l’accent en la tresoreria directament relacionada amb l’Estat de fluxos d’efectiu), l'anàlisi de la situació financera a llarg termini, l'anàlisi econòmica i l'anàlisi patrimonial, per arribar a una diagnosi de la salut econòmica financera d'aquestes empreses. Tenint present que la innovació i la internacionalització d'aquestes empreses juga un paper fonamental a nivell d'ocupació i competitivitat, la investigació també fa referencia a aquests aspectes diferencials. En concret, la investigació incideix en detallar els motius del creixement d'aquestes empreses familiars catalanes segons l’exploració i explotació de noves oportunitats de negoci (Ardichvili, Cardozo & Ray, 2003; Shane & Venkataram, 2000; Venkataram, 1997) per obtindre avantatges competitius i mantindre el creixement. Investigacions prèvies mostren que el descobriment d’aquestes oportunitats es relaciona positivament amb el creixement i el rendiment de l’empresa (Puhakka, 2007). Aquest aspecte rep una especial importancia en el cas de les empreses familiars que cerquen la continuïtat de l’empresa a través del seu canvi generacional. Els propietaris-gerents són conscients que la supervivència dels seus negocis depenen de la capacitat d'utilitzar noves oportunitats i millorar el seu comportament actual (Ward, 1987).

Respecte a la innovació, en el període analitzat, es constata mitjançant un estudi exploratori que les empreses familiars no tenen moltes patents, només les empreses mitjanes (10%) de la mostra objecte d’estudi tenen registrades patents. Aquest aspecte és habitual en les firmes de caràcter familiar que tradicionalment no han mostrat una orientació innovadora en la generació de nous productes innovadors (Daily & Dollinger, 1991) afectant al rendiment i creixement de les mateixes (Cho & Pucik, 2005; Stenholm, 2011; Subramanian & Nilakanta, 1996; Swierczek & Ha, 2003). No obstant això alguns estudis indiquen que les empreses familiars concebeixen la innovació de manera diferent a les de caràcter no familiar (McCann, Leon-Guerrero & Haley, 2001). El potencial de les empreses familiars consisteix en una ràpida presa de decisions i una gran flexibilitat per adaptar-se als canvis de l’entorn (Miller & Le Breton-Miller, 2005; Naldi, Nordqvist, Sjöberg & Wiklund, 2007).

Cal tenir present, que les empreses familiars d’alt creixement, en el període de crisi 2008-2013 no han estat molt estudiades des d’una perspectiva econòmica financera, de manera que ha estat l’objectiu d’aquest estudi. El creixement d’aquestes empreses es pot concebre com a resposta de l’organització a factors interns i externs (Chan, Bhargava & Street, 2006) que estan en sintonia amb una adequada salut econòmica i financera. És destacable, en relació al rendiment financer, que les empreses familiars disposen de capital pacient (De Visscher, Aronoff & Ward, 1995) amb voluntat d’invertir a llarg termini, més que de complir amb requisits d’alts beneficis en un curt termini (Dreux, 1990), sense continuïtat en el futur. Un factor d'èxit d’aquestes empreses és el creixement continuat, per assegurar el recanvi generacional de l’empresa familiar (Stenholm, 2011), i per aquest motiu cal vetllar la salut econòmica financera d’aquestes empreses. De manera que l’objectiu d’aquest treball és analitzar la salut econòmica financera d’aquestes empreses, ja que el teixit empresarial català és eminentment familiar i cal identificar els indicadors financers fonamentals en el difícil període 2008-2013.

La metodologia utilitzada parteix del recull de dades comptables i financeres mitjançant la base de dades Sistema d'Anàlisi de Balanços Ibèrics (SABI), d'una mostra de 140 empreses d’alt creixement catalanes on un 70% són empreses familiars. Percentatge habitual en investigacions prèvies en territori català (Amat, 1998), espanyol (De Aguilar, 1998; Gallo, 2006) i fins i tot en l’àmbit internacional, on Duman (1992) i Kets de Vries (1993) destaquen que dels 18 milions d’empreses dels Estats Units entre un 80% i un 90% són de caràcter familiar. Posteriorment es calculen els indicadors financers oportuns i els estadístics descriptius de les empreses familiars per presentar l'anàlisi convencional dels estats financers, afegint al mateix una anàlisi específica de l'Estat de canvis en el patrimoni net i de l'Estat de fluxos d'efectiu en el període objecte d'estudi; amb la finalitat d'arribar a uns resultats i unes conclusions que permetin identificar els trets econòmics financers principals.

Revisada la literatura respecte l'anàlisi econòmica financera de les empreses d’alt creixement i la literatura respecte empreses familiars, la recerca s’estructura en quatre parts diferenciades: l'anàlisi de la situació financera a curt termini (posant l’accent en la tresoreria directament relacionada amb l’Estat de fluxos d’efectiu), l'anàlisi de la situació financera a llarg termini, l'anàlisi econòmica (amb un model de regressió) i l'anàlisi patrimonial.

L'anàlisi de la situació financera a curt termini permetrà valorar la capacitat d'aquestes empreses per fer front a les obligacions de pagament a curt termini i es relacionarà amb l’anàlisi de l’Estat de fluxos d’efectiu. L'anàlisi de la situació financera a llarg termini permetrà mesurar la capacitat de les empreses per satisfer els deutes a llarg termini. L'anàlisi econòmica o de resultats permetrà comprendre com s'han produït els resultats, identificant els motius desencadenants de la situació econòmica en el període temporal analitzat, amb un model de regressió. Seguidament l'anàlisi patrimonial permetrà identificar si les empreses s'estant capitalitzant, oferint més garanties a tercers directament relacionats amb les mateixes. I l’anàlisi de la tresoreria ens permetrà conèixer si s'ha portat a terme una bona política de cobraments i pagaments derivats de les diferents activitats desenvolupades.

Finalment en les conclusions es fa la diagnosi de la situació econòmica financera en el període 2008-2013 de les empreses d’alt creixement familiars a Catalunya.

2. Revisió de la literatura

Les empreses d'alt creixement preocupen a diferents agents econòmics ja que generen creació d'ocupació i afavoreixen el desenvolupament econòmic (Nightingale & Coad, 2014). En la literatura acadèmica dels últims anys es recullen diferents investigacions sobre aquesta tipologia d’empreses (Audretsch, Coad & Segarra, 2014; Coad, Daunfeldt, Hölzl Johansson & Nightingale, 2014; Capasso, Treibich & Verspagen, 2015) i també organismes europeus hi estan interessats (European Comission, 2010). Per tant, encara que hi ha estudis sobre empreses d’alt creixement, cal comprendre millor les condicions que s’han de donar per la seva creació (Coad et al., 2014). D'altra banda, aquestes empreses es concentren en zones metropolitanes (Acs & Mueller, 2008) tal com es constata en el nostre estudi i governs i determinades polítiques financeres faciliten el seu naixement (Bravo-Biosca, Criscuolo & Menon, 2013), per això són objecte de la nostra investigació, que integrem alhora amb l’estudi de les empreses familiars ja que en el teixit industrial català tenen un pes destacat representant entre 65%-80% del Producte Interior Brut, el 59% de les exportacions i el 65% de la població activa (Amat, 1998), a més a més, són empreses destacades en el teixit empresarial de les economies locals, autonòmiques, nacionals i europees com a motor del desenvolupament econòmic i social.

La realitat de l’empresa familiar pot diferir respecte al funcionament de la no familiar, presentant un conjunt de peculiaritats úniques i específiques (Zahra, 2003; Fernández & Nieto, 2005) que poden influir en la planificació estratègica i el desenvolupament d’estratègies d’internacionalització (Rogoff & Heck, 2003).

L’enfoc de recursos i capacitats parteix de la necessitat de disposar d’un marc teòric que permeti analitzar les competències i el rendiment de les empreses familiars. La teoria de recursos sintetitza i integra molts dels enfocs i ens ofereix un marc que permet vincular els antecedents de l’empresa amb el seu rendiment (Habbershon & Williams, 1999). En aquest sentit es considera que les empreses d’aquesta tipologia es diferencien entre elles mitjançant el recurs idiosincràtic, inimitable e intangible de la familiaritat amb avantatges competitius i rendiments superiors, en molts casos. Cada firma determina, de manera particular, els seus actius i capacitats (Hart & Banbury, 1994) i en aquesta línia, la dotació d’intangibles pot diferir de les empreses no familiars (Sirmon & Hitt, 2003). Hi ha autors, que donen una visió poc optimista de les familiars (Ward, 1997) ja que identifiquen les empreses familiars com entitats amb grans dificultats de creixement pel retard en els canvis necessaris en la gestió empresarial. Altres autors tampoc avalen a favor seu (Hoy & Verser, 1994) per la baixa professionalització que presenten respecte les no familiars.

En relació al procés d’internacionalització de l’empresa familiar són limitades les investigacions realitzades sota l’enfoc de recursos i capacitats (Graves & Thomas, 2006), però la presència d’empreses familiars en mercats exteriors és cada vegada més freqüent (Koiranen, 2001). Segons l’enfoc de recursos i capacitats, el conjunt de recursos intangibles, propi de l’empresa familiar, facilita la penetració a diferents mercats exteriors, esdevenint una de les seves avantatges competitives (Delgado-Gómez, Ramírez & Espitia, 2004). El coneixement, l’experiència i la informació, en relació als recursos humans de l’empresa, destaquen com a recursos intangibles clau en els que l’empresa familiar té avantatge competitiva pel desenvolupament internacional (Fuentes-Lombardo, Fernández-Ortiz & Cano-Rubio, 2011). Però hi ha autors (Graves & Thomas, 2006) que remarquen que la falta de professionalització dificulta l’èxit en el procés d’internacionalització.

En relació als recursos relacionals, les empreses familiars es preocupen per oferir una elevada qualitat dels seus productes o serveis per tal d’assegurar la satisfacció dels seus clients (Adams, Taschian & Shore, 1996), aquest aspecte fa que en general disposin d’una adequada reputació (Tagiuri & Davis, 1996) en l’entorn on interactuen. Aquest interès per a mantenir satisfactòries relacions amb els diferents agents socials influeix positivament en el creixement internacional de la companyia (Hitt & Ireland, 1985). A més a més, la seva orientació a llarg termini per assegurar el relleu generacional, afavoreix la seva internacionalització i contribueix a un major compromís internacional (Claver, Rienda & Quer, 2009) propi del nostre temps.

3. Caracterització de les empreses familiars catalanes en el marc de les empreses d’alt creixement

De les 140 empreses d’alt creixement catalanes en aquest període analitzat 98 són empreses familiars i tenen en un 90% la forma jurídica de societat limitada i en un 10% la forma jurídica de societat anònima. Si s’agrupen per sectors d’activitat (segons classificació borsa de Madrid), la fabricació de materials bàsics té un pes destacat (29%) juntament amb el sector de serveis a la indústria (14%) tal com reflecteix la Figura 1.

Cal assenyalar que el sector de fabricació de materials bàsics recull activitats industrials com les següents: metal·lúrgia, pintura, productes químics, fusta, paper, plàstics, tèxtil, cautxú i pells.

Figura 1. Percentatge d'empreses familiars d’alt creixement catalanes segons sector

Pel que fa a la ubicació, les comarques que aglutinen més empreses familiars d’alt creixement són el Barcelonès (29%), el Vallès Occidental (13%) i el Baix Llobregat (9%), tal com reflecteix la Figura 2, en sintonia amb la revisió de la literatura (Acs & Mueller, 2008). La comarca del Barcelonès està representada bàsicament pel sector de serveis a la indústria i pels serveis de consum. Pel que fa al Vallès Occidental, els sectors que destaquen més són la fabricació de materials bàsics, el sector tecnològic i serveis a la indústria. En canvi, al Baix Llobregat sobresurt el sector de materials bàsics i el sector de transport.

Respecte als treballadors, les empreses familiars d’alt creixement catalanes en aquest període presenten una mitjana entre 12 i 18 treballadors (Figura 3), és a dir, les podem classificar majoritàriament com a empreses petites (fins a 50 treballadors), encara que també hi ha un 10% d’empreses mitjanes (entre 50-250 treballadors) que són les que tenen patents registrades en aquest període.

Figura 3. Mitjana de treballadors d'empreses familiars catalanes d’alt creixement

4. Anàlisi i interpretació de la situació econòmica i financera de les empreses familiars catalanes d’alt creixement

El nostre estudi parteix d'una mostra de 140 empreses d’alt creixement catalanes, de les que 98 empreses (un 70%) són empreses familiars i es valora la seva salud econòmica financera.

Per fer una anàlisi de la situació econòmica i financera en el període 2008-2013, s’han calculat els principals indicadors financers utilitzant l'estadística descriptiva oportuna per les empreses d’alt creixement catalanes.

En concret, els indicadors analitzats han estat: fons de maniobra (actiu corrent - passiu corrent); solvència a curt termini (actiu corrent/passiu corrent); endeutament (total deutes/patrimoni net i passiu); qualitat del deute (deutes curt termini / total deutes); rotació de l’actiu (ingressos d'explotació/total actiu); rendibilitat financera (ROE = Resultat net/ Patrimoni net- resultat net); rendibilitat econòmica (ROA = BAIT / Actiu); valor afegit (ingressos explotació - despeses explotació) i productivitat del personal (valor afegit / despeses de personal).

Per realitzar l'estudi, partim de l'anàlisi de la situació financera a curt termini, seguim amb l'anàlisi financera a llarg termini i l'anàlisi dels resultats incidint també en l'anàlisi de les variacions patrimonials derivades de l'Estat de canvis en el patrimoni net i en les variacions de la tresoreria de l'Estat de fluxos d'efectiu.

5. Anàlisi de la situació financera a curt termini de les empreses familiars catalanes d’alt creixement

El principal objectiu de l'anàlisi de la situació financera a curt termini consisteix en determinar la capacitat que tenen les empreses familiars catalanes d’alt creixement per fer front a les seves obligacions de pagament a curt termini. Es constata que en el període objecte d’estudi 2008-2013 les mitjanes de les masses patrimonials de les empreses familiars catalanes d’alt creixement, presenten una estructura econòmica equilibrada entre actiu no corrent i actiu corrent; respecte l’estructura financera són empreses molt capitalitzades i poc endeutades tal com reflecteix la Figura 4.

Figura 4. Estructura de les masses patrimonials de les empreses familiars catalanes d’alt creixement

L'evolució de les masses patrimonials en aquests sis exercicis mostra un creixement dels passius en un 77%, un creixement del patrimoni net en un 28% fins l’exercici 2012 tot i que hi ha un canvi de tendència al 2013 i un creixement dels actius en un 36% que es modera a partir 2013 (Figura 5).

Figura 5. Evolució de l’actiu, passiu i patrimoni net de les empreses familiars catalanes d’alt creixement

Analitzant el fons de maniobra (actiu corrent menys passiu corrent) es constata que és positiu en tots els exercicis, tot i que, va disminuint en el període considerat.

Figura 6. Evolució del fons de maniobra en el període considerat

Respecte a la ràtio de solvència a curt termini, que mesura la capacitat de l'empresa per fer front als deutes a curt termini realitzant el seu actiu corrent, en el període considerat presenta una solvència a curt termini acceptable, encara que en l’exercici 2013 no hi ha bona solvència tal com es reflecteix en la Figura 7. Aquesta ràtio està relacionada amb el signe positiu de l'activitat d'explotació de l'Estat de fluxos d'efectiu, denotant que les empreses que presenten signe positiu poden fer front als pagaments a curt termini, doncs cobraments d’explotació superen als pagaments d’explotació.

Figura 7. Evolució de la solvència a curt termini en el període considerat

Figura 8. Evolució de l'activitat d'explotació de l'Estat de fluxos d'efectiu en el període considerat

Cal tenir present que només un 10% de les empreses familiars catalanes d’alt creixement presenta l’Estat de fluxos d’efectiu i aquestes (que són les que tenen obligació de presentar comptes anuals normals) presenten signe positiu, per tant, les empreses que representen aquest 10% tenen una bona solvència a curt termini, ja que els cobraments d’explotació superen als pagaments d’explotació (Figura 8). En general, respecte a l’anàlisi a curt termini, es pot indicar que les empreses familiars catalanes d’alt creixement presenten una bona solvència a curt termini, encara que a l’exercici 2013 es posa de manifest un canvi de tendència que cal contrastar en futurs exercicis econòmics.

6. Anàlisi de la situació financera a llarg termini de les empreses familiars catalanes d’alt creixement

L'anàlisi de la situació financera a llarg termini té per objectiu principal mesurar la capacitat d’aquestes empreses per satisfer els deutes a llarg termini. Segons el criteri aportat per Amat i Perramon (2012), en aquest període hi ha una gestió eficient d’actius (el creixement de les vendes supera al dels actius), hi ha una bona gestió de les despeses (els resultats incrementen més que les vendes) però la gestió financera no és prudent (els deutes incrementen més que els actius), de manera que el creixement no és equilibrat (Taula 1).

|

Gestió eficient dels actius |

Gestió financera prudent |

Gestió de les despeses |

|||

Δ Vendes |

Δ Actius |

Δ Actius |

Δ Deutes |

Δ Resultats |

Δ Vendes |

|

Creixement no equilibrat |

105.338% |

24.540% |

24.540% |

76.812% |

172.408% |

105.338% |

Taula 1. Creixement no equilibrat en el període objecte d’estudi

Seguint amb l'anàlisi la rotació total de l'actiu, que ens informa del temps mig en recuperar el valor de l'actiu, aquestes empreses milloren de manera notable la recuperació de l’actiu en el període considerat.

Figura 9. Evolució de la rotació d'actiu en el període considerat

Pel que fa a l'endeutament, es tracta d’empreses amb un nivell d’endeutament baix (inferior al 50%)(Figura 8), però és un deute de mala qualitat, ja que els deutes a curt termini representen entre un 70% i 80% del total deutes (Figura 10).

Figura 10. Evolució de l'endeutament en el període considerat

Figura 11. Evolució de la qualitat del deute en el període considerat

Per tant, podem dir que les empreses familiars catalanes d’alt creixement no estan massa endeutades, tot i que, a l’exercici 2013 augmenten els deutes especialment a curt termini, fet que suposa una mala qualitat del deute (Figura 11). Són empreses que han de millorar la seva gestió financera.

7. Anàlisi econòmica

L'anàlisi econòmica té per objectiu explicar com s'han produït els resultats d’aquestes empreses identificant les causes que han provocat la variació de resultats en el període indicat. Una primera aproximació permet constatar que ingressos i despeses d’explotació han augmentat un 105% i un 101% respectivament (Figures 12 i 13). Pel que fa a les despeses financeres respecte de les vendes en aquest període han disminuït notablement (Figura 14).

Figura 12. Evolució dels ingressos d’explotació en el període considerat

Figura 13. Evolució de les despeses d’explotació en el període considerat

Figura 14. Evolució de les despeses financeres respecte les vendes en el període considerat

Amb tot, el resultat net augmenta en un 172%, de manera similar al creixement del resultat global, afavorint la capitalització empresarial fins a l’exercici 2012.

El valor afegit, com a valor de la renda generada per l'activitat d’explotació (ingressos d’explotació menys despeses d’explotació) incrementa un 137% (Figura 15) i conseqüentment la productivitat del personal (Valor afegit/ Despeses de personal) també augmenta un 88% al llarg del període analitzat (Figura 16).

Figura 15. Evolució del valor afegit en el període considerat

Figura 16. Evolució de la productivitat personal en el període considerat

Referent a l'anàlisi de les rendibilitats, la rendibilitat financera (ROE) augmenta un 183% i la rendibilitat econòmica (ROA) un 80%, però sempre la ROE > ROA denotant que l’endeutament no perjudica aquestes empreses (Figura 17). A nivell de rendibilitats en els exercicis 2012 i 2013 també hi ha un canvi de tendència, especialment pel que fa a la rendibilitat financera.

És remarcable que el creixement de les vendes en cada un dels exercicis juntament amb l’augment de la ROA, exercici a exercici, és un bon indicador de la supervivència d’aquestes empreses familiars en aquest difícil període de crisi objecte d’estudi.

Figura 17. Evolució de la ROE i ROA en el període considerat

Completant l'anàlisi econòmica s'inclou un model explicatiu de la rendibilitat financera (ROE, com a variable dependent) mitjançant les variables independents: Patrimoni Net (PN); rendibilitat econòmica (ROA), logaritme neperià de l’actiu (ln actiu) com a variable de tamany empresarial, solvència a curt termini i gènere (ràtio entre dones en el consell d’administració i total persones integrants del consell d’administració). Cal tenir present, que el percentatge de dones ocupades en les empreses d'alt creixement catalanes ha augmentat constantment en els últims anys, encara que és inferior al 35% (base de dades: Panell d'Innovació Tecnològica Espanyola, PITEC).

Es modelitza la rendibilitat financera per la importància d'aquest indicador, tal com s’ha posat de manifest en la revisió de la literatura, i per explicar el seu creixement en aquest període de crisi. La ROE mesura el benefici net generat en relació a la inversió dels propietaris, i es pretén esbrinar si les variables independents apuntades afecten a aquesta rendibilitat. El model es realitza per l’exercici 2013 pel canvi de tendència que s’ha posat de manifest en l’anàlisi econòmica financera, en aquest exercici, per esbrinar què explica l’alta rendibilitat financera.

Model:

ROEi = β0 + βiPN + βiROA+ βiln actiu + βisolvència + βigènere + εi

Per l’exercici 2013 el model proposat (annex) presenta un coeficient de determinació d’un 0.394 i tres variables són explicatives: la rendibilitat econòmica (ROA), el tamany empresarial (ln actiu) i la solvència a curt termini. És a dir, el benefici net en relació a la inversió dels propietaris depèn de la rendibilitat econòmica, de la grandària empresarial i de la liquiditat a curt termini. En el model no són explicatives les variables de patrimoni net i de gènere del consell d’administració d’aquestes empreses familiars catalanes d’alt creixement.

8. Anàlisi de l'Estat de canvis en el patrimoni net

Desprès de l'anàlisi convencional dels estats financers de les empreses familiars catalanes d’alt creixement en el període 2008-2013, afegim la informació que es desprèn de l'Estat de canvis en el patrimoni net (ECPN), que ens permet valorar quin ha estat el resultat global d'aquestes empreses, és a dir, el resultat que engloba el resultat net i els ingressos i despeses que s'imputen a patrimoni net i les transferències a pèrdues i guanys. L'ECPN a part d'informar del resultat global ens permetrà valorar les variacions patrimonials del període considerat, els motius que les han ocasionat i les garanties que ofereixen aquestes empreses en aquest període.

Per comparar el resultat net i el resultat global utilitzem el primer document de l'ECPN, l'Estat d'Ingressos i Despeses Reconegudes (EIDR) (Figura 18). Es constata un resultat global o empresarial en el període considerat similar al resultat net, ja que sols hi ha una partida de subvencions de capital entre el resultat net i el resultat global per a les empreses mitjanes (que suposen un 10% de la mostra objecte d’estudi).

Figura 18. Evolució del resultat net i resultat global en el període considerat

Del segon document de l'ECPN: l'Estat Total de Canvis en el Patrimoni Net (ETCPN), es desprèn que el patrimoni augmenta un 28%, fins l’exercici 2012 i després es redueix un 25%, de manera que en global no hi ha molts canvis en la capitalització, però cal tenir present que es parteix d’un patrimoni net en valors mitjos d’un 54% (Figura 4).

Figura 19. Evolució de la capitalització en el període considerat

9. Anàlisi de l'Estat de fluxos d'efectiu

La informació que ens aporta l'Estat de fluxos d'efectiu fa referència al moviment d'efectiu i altres actius líquids equivalents en el període considerat, és a dir, ens explica l’efecte dels cobraments i pagaments de les empreses en aquest període en funció de si pertanyen a l'activitat d'explotació, d'inversió o de finançament tal com reflecteix la Taula 2. En la mostra objecte d’estudi només un 10% de les empreses presenta l’Estat de fluxos d’efectiu (les que presenten comptes anuals normals, les que es consideren empreses mitjanes) i per tant d’aquesta submostra podem analitzar els cobraments menys els pagaments, és a dir, els fluxos d’efectiu, derivats de l’activitat d’explotació, d’inversió i de finançament.

Estat de fluxos d'efectiu (milers d'euros) |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

A) Fluxos d'efectiu de les activitats d'explotació |

4,054.33 |

4,527.17 |

5,143.62 |

4,741.13 |

5,559.14 |

9,392.96 |

B) Fluxos d'efectiu de les activitats d'inversió |

-3,593.90 |

-3,822.00 |

-4,951.60 |

-1,062.45 |

-6,555.77 |

1,767.90 |

C) Fluxos d'efectiu de les activitats de finançament |

-501.32 |

-471.05 |

-544.70 |

-3,614.17 |

1,130.49 |

-10,973.91 |

Diferències de canvi |

0.01 |

111.84 |

0.59 |

1.47 |

30.54 |

57.93 |

D) Augment/disminució neta de l'efectiu |

-40.89 |

234.12 |

-352.69 |

64.51 |

133.86 |

186.95 |

Efectiu o equivalents al principi de l'exercici |

459.70 |

377.37 |

824.30 |

471.03 |

542.13 |

817.19 |

Efectiu o equivalents al final de l'exercici |

418.79 |

499.64 |

471.03 |

534.07 |

645.44 |

946.21 |

Taula 2. Evolució de l'Estat de fluxos d'efectiu en el període considerat (milers d’euros)

De l’anàlisi dels fluxos d’efectiu d’aquesta submostra es dedueix que respecte els fluxos de l'activitat d'explotació tots són positius, atès que els cobraments superen als pagaments d’explotació i per tant poden fer front als pagaments a curt termini, especialment a l’exercici 2013, respecte els fluxos de l'activitat d'inversió, el seu signe negatiu posa de manifest que aquests empreses estan invertint fins el 2012, però el 2013 hi ha desinversions per part de les empreses mitjanes. I finalment,els fluxos negatius de l'activitat de finançament (excepte a l’exercici 2012), denoten que aquestes empreses tenen capacitat per tornar el finançament demanat per portar a terme les inversions. D’altra banda, la tresoreria de les empreses mitjanes ha anat fluctuant però ha millorat especialment a l’exercici 2013.

10. Conclusions

De l’anàlisi econòmica financera de les empreses familiars catalanes d’alt creixement en el període 2008-2013 es dedueix que les empreses més petites tenen una acceptable solvència a curt termini, tot i que, empitjora a l’exercici 2013, en canvi les empreses mitjanes que representen un 10% de la mostra poden fer front als pagaments a curt termini en tot el període tal com ho avalen els fluxos d'efectiu positius de l'activitat d'explotació. Respecte l’anàlisi a llarg termini, cal destacar l’important capitalització d’aquestes empreses, d’un 54%, que es manté estable en el període analitzat, amb un endeutament moderat (principalment a curt termini) que no perjudica a aquestes empreses. Són empreses que gestionen bé els actius i les despeses, però que els cal una gestió financera més prudent.

En l’anàlisi econòmica les empreses objecte d’estudi presenten al llarg del període un valor afegit i una productivitat del personal que milloren, en sintonia amb el resultat net i empresarial. En conseqüència, la ROE augmenta en el període analitzat i també la ROA, però sempre la ROE>ROA identificant un endeutament que no perjudica amb unes moderades despeses financeres. Són empreses que sobreviuen en aquest període de crisi amb una bona rendibilitat financera derivada dels bons rendiments dels seus actius i les acceptables solvències a curt termini, especialment en el cas de les empreses mitjanes. Cal tenir present que la modelització permet posar en evidencia que en l’exercici 2013 les empreses de més tamany expliquen la millora de la rendibilitat financera, en canvi, no son explicatius de la ROE ni els patrimonis empresarials ni la presencia de dones en el consell d’administració (encara que les dones ocupades en aquestes empreses han augmentat en aquest període però no superen el 35%).

Respecte l’Estat de canvis en el patrimoni net, es dedueix que són empreses capitalitzades, des de l’inici del període analitzat, que mantenen la seva capitalització pels seus resultats i per no repartir dividends, cosa que no les obliga a excessius endeutaments per la seva dinàmica empresarial. Per les empreses mitjanes (10%) l’Estat de fluxos d’efectiu reflecteix que poden fer front a les obligacions de pagament a curt termini, amb un efectiu fluctuant que millora al 2013 i que majoritàriament retornen els préstecs a les entitats financeres.

En aquest entorn de crisi generalitzada les empreses familiars catalanes d’alt creixement, que són majoritàriament petites empreses, presenten una bona salut econòmica financera amb una potencial supervivència, pel creixement de les vendes i de la rendibilitat econòmica alhora en el període considerat. Cal tenir present, que la seva estructura econòmica està equilibrada entre actius no corrents i actius corrents i que l’estructura financera identifica unes empreses capitalitzades (amb garanties) i poc endeutades.

L’estudi posa de relleu la presència majoritària d’empreses familiars (70%) en el teixit empresarial d’alt creixement català, especialment al Barcelonès, al Vallès Occidental i al Baix Llobregat. Es tracta principalment d’empreses petites (menys de 50 treballadors) amb una moderada innovació però una alta qualitat en productes i serveis que avalen la seva bona reputació. En aquest període augmenta la presencia d’aquestes empreses familiars d’alt creixement en els mercats exteriors (especialment de les empreses mitjanes), però calen més esforços per la seva internacionalització i l’oportuna innovació, incorporant les eines derivades de l’actual revolució tecnològica per a millorar la gestió empresarial i apostar decididament pels actius intangibles tal com avala la revisió de la literatura. D’altra banda, des d’un punt de vista crític cal tenir molta cura en el relleu generacional i en la salut econòmica i financera d’aquestes empreses tant importants del teixit empresarial català en aquest difícil període, ja que la seva supervivència és clau a nivell econòmic i social. A tal efecte, les polítiques econòmiques a nivell empresarial i a nivell local (especialment impositives) han de tenir molt present aquesta realitat que pot canviar el futur d’aquestes empreses com a motor de desenvolupament econòmic i social del territori.